Стоит ли пропускать дни сильных движений?

Стремитесь пропускать самые лучшие торговые дни!

Что? Упускать лучшие дни? Это, несомненно, опечатка, и, должно было быть написано, что пропускать «ХУДШИЕ дни»?

Несколько лет назад один из моих клиентов прислал мне ссылку на одностраничный PDF под названием «Торгуйте, но не пытайтесь поймать самые лучшие сигналы» и спросил меня, не нахожусь ли я на ложном пути, пытаясь поймать самые лучшие сигналы на рынке.

Вы также можете найти этот одностраничный PDF флаер, введя в Google: “time in the market Fidelity”. Его источники упоминают MorningStar и MSCI, это два известных имени в мире инвестиций, их умышленно оставили как «партнеров в преступлении» на этом флаере.

Флаер начинается следующим:

«Очень-очень трудно предсказать, когда наступает лучшее время для входа или выхода из рынка. Скорость, с которой рынки реагируют на новости, означает, что цены на акции уже включают в себя влияние новых данных. Когда рынки разворачиваются, они разворачиваются быстро.

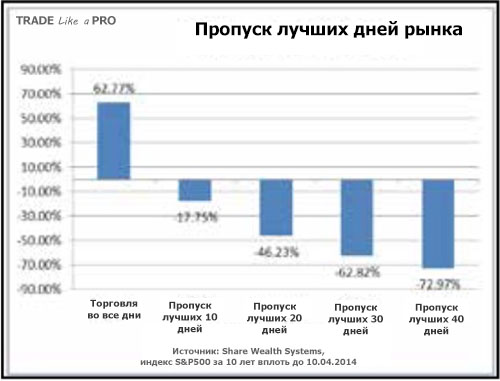

Те, кто рассчитывают свое время для входа и выхода, могут фактически пропустить разворот. Ниже представленная диаграмма подчеркивает результат потери доходов инвестора, работающего на мировом рынке, в лучшие дни рынка за последние 10 лет. Упущенная прибыль только за 10 лучших дней на рынке с 2002 года заведет ваши активы в глубокие минусы».

На первый взгляд, не задумываясь об этом, я уверен, что большинство будет думать, «лучше я не буду торговать на рынке, потому что есть достаточно большой шанс, что я упущу эти 10 лучших дней». А коль так, то эти 10 лет инвестиций будут безнадежно потеряны. Флаер сообщает следующее: если инвесторы упустят лучшие десять дней на фондовом рынке в течение всего десятилетнего периода, их доходность упадет от общего абсолютного дохода в 68,96% к -4.64%, с абсолютной тенденцией до -73.6%. То есть, в связи с тем что вы в общей сложности упустите каких-то десять дней, ВСЯ ваша прибыль возвратится назад на рынок, и даже в большем размере. А если вы упустите лучшие 20 и 30 дней, будет еще хуже! 10 лет составляет около 2 500 торговых дней, и 10 дней – это всего 0,4% от этого периода!

Другими словами, суть в следующем: торгуйте на рынке на ваш страх и риск, потому что вероятность очень высока, что вы пропустите десять лучших дней.

Вывод: если вы боитесь попытаться торговать самостоятельно, откажитесь от этой идеи и вкладывайте средства в паевой инвестиционный фонд Fidelity! Не тратьте дополнительного времени на его проверку. Будет хуже, если вы начнете проверять, поскольку они, вероятно, массово дезинформируют даже друзей и семью.

Давайте переведем это в более осязаемое денежное выражение, что будет более понятно каждому. Давайте предположим, что по состоянию на 31 декабря 2002 года человек открыл счет на 100 000 $. И в первом случае он всегда присутствовал в рынке до 31 декабря 2012 года и достиг 68,96% прибыли. А во втором случае он пытался планировать свою торговлю и пропустил на рынке 20 лучших дней. Согласно Fidelity, в 1-м сценарии инвестор, в конечном итоге, имел бы на своем счете 168 960 $, а во 2-м сценарии он, в конечном итоге, имел бы 67 810 $. Разница бы составила 101 150 $!

В качестве исследования Fidelity и MSCI Fidelity было проведено то же упражнение о лучших упущенных днях по индексу S&P500 и индексу всех обыкновенных акций. Результаты мирового индекса MSCI были похожими для обеих компаний, включая то, что могло бы случиться, если пропустить 40 лучших дней.

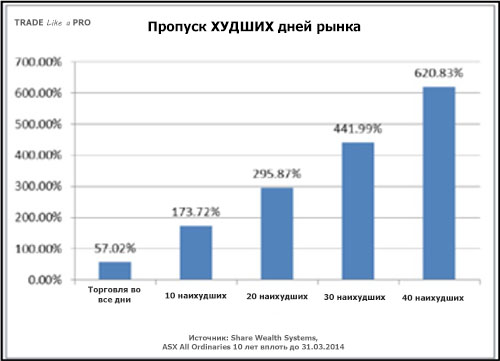

Аргументация в пользу того, чтобы не пропустить 10 лучших дней на индексе S&P500, была даже сильнее, чем на мировом индексе MSCI с разворотом абсолютной доходности 80,52%. Несмотря на то, что пропуск большего количества «лучших» дней действительно вызывает неуклонное ухудшение доходности, самый крупный ущерб наносится от упущения только первых 10 лучших дней. По индексу всех обыкновенных акций Австралийской фондовой биржи дела обстоят не столь плохо, как по всемирному индексу S&P500 и MSCI, но шаблон и принцип, который Fidelity пытается применить, по-прежнему, тот же: не пропускайте 10 лучших дней.

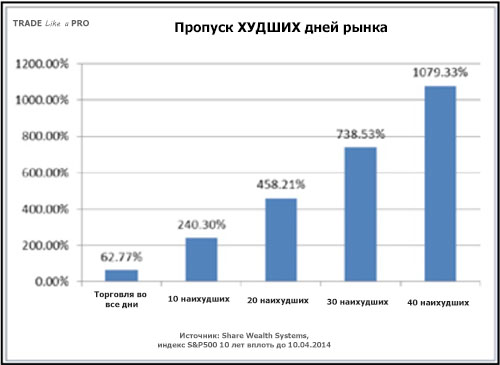

В мире инвестирования, как и во всех других сферах жизни, имеет смысл быть объективным насколько это возможно. Это означает, пытаться сохранить нейтральную позицию мышления и всегда рассматривать обратную сторону любого выдвинутого понятия. Это означает, что человек должен интересоваться, задаваясь вопросом: «Что, если...?» Подобного рода размышления открывают человеку другие возможности и другие способы, возможно, даже более эффективные. Это позволяет воспринимать ситуации под разными углами зрения. В этой ситуации следует задать вопрос: «Что, если я бы пропустил 10 худших дней?» Результаты показаны на следующих диаграммах.

Если бы вас попросили сделать выбор, какие из дней пропустить, 10 лучших дней или 10 худших дней, что бы вы выбрали?

Безусловно, ваш выбор был бы сделан на худшие дни. Ваша доходность бы выглядела гораздо лучше, если бы вы потеряли худшие дни. Но есть одна маленькая проблема, которая сейчас была освещена и стала очевидной и которая не была очевидной до того, как был задан вопрос: «Что, если...?» и на него был получен ответ: потеря худших дней содержала лучшие дни, включенные в результаты. А теперь, как и очевидно, пропущенные лучшие дни содержали худшие дни, включенные в результаты. Для получения теоретического ответа, для которого было бы лучше учесть встречные обязательства, следует определить, какие результаты будут, если упустить как лучшие, так и худшие дни.

Следующие две диаграммы показывают, что с учетом встречных обстоятельств, лучше всего было бы пропустить как лучшие, так и худшие дни независимо от того, 10, 20, 30 или 40 дней было пропущено.

Упущение худших дней оказывает гораздо более положительный эффект на доходность в долгосрочной перспективе, нежели не упущение лучших дней.

Говоря откровенно и честно, брошюра Fidelity должна содержать некоторые ссылки на это, но она не сделала этого, потому что компания не поддерживает позиции «постоянной торговли». На самом деле, она поддерживает точную гипотезу противоположного: найти способ планирования торговли на рынке, чтобы пропустить самые худшие дни, или даже пропустить как самые лучшие, так и самые худшие дни.

Почему, потому что вы больше приобретете, если пропустите 10 худших дней, чем если будете в рынке в течение 10 лучших дней.

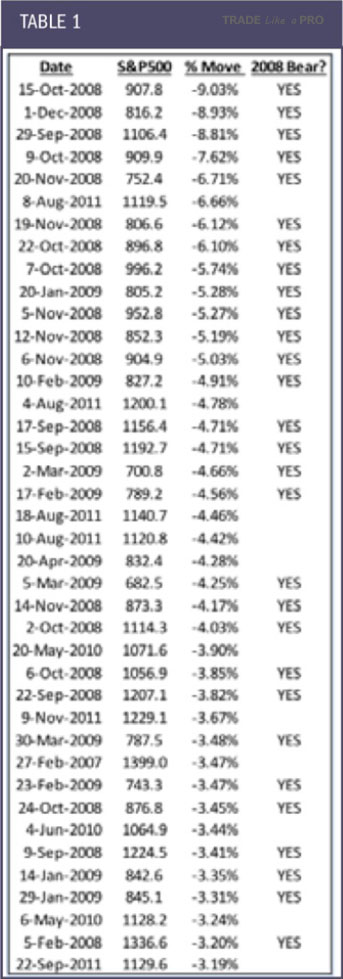

Это первая важная единица информации, но на самом деле она не опровергает миф о «постоянной торговле на рынке», который пытается обосновать упущение 10 лучших дней. Для выполнения этого необходимо несколько продлить данное исследование на несколько более длительный срок и задать еще один вопрос: когда в течение 10-летнего периода имеют место лучшие и худшие дни? В таблице 1 (в конце этой статьи) показаны 40 худших дней. “YES” («Да») в правой колонке означает, что понижение цены произошло на дневном графике во время медвежьего рынка в 2008-2009 годах.

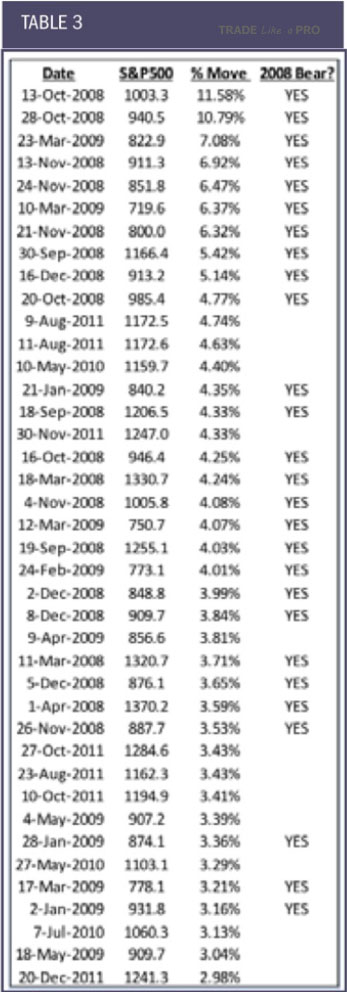

2 апреля 2009 года считается днем завершения медвежьего рынка 2008 года для S&P500, хотя более консервативные аналитики, вероятно, назвали бы концом медвежьего рынка 4-е мая 2009 года, поскольку это было первый день, когда новые 10-дневные колебания достигли зоны максимума. Назвать его несколько ранее было бы авантюрой, ибо никто не может сказать точно, достиг ли рынок вершин или дна в любой его последовательности. Точным минимумом, о котором стало ясно спустя несколько месяцев, было 9-е марта 2009 года. Обратите внимание, что для S&P500 9 из 10 худших дней и 17 из 20 худших дней произошли во время медвежьего рынка в 2008 году.

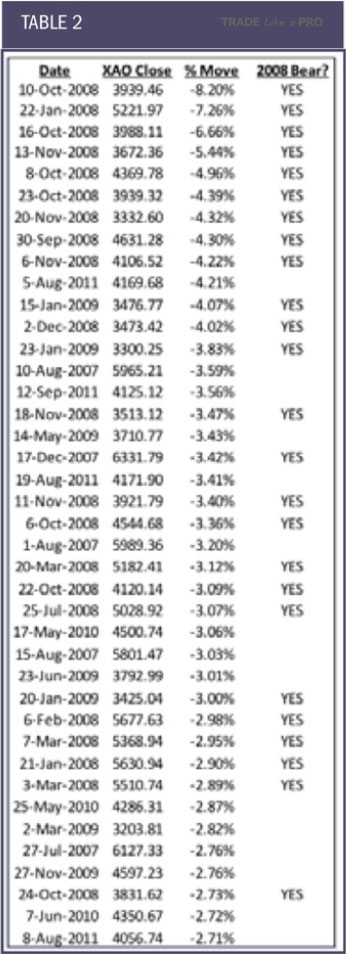

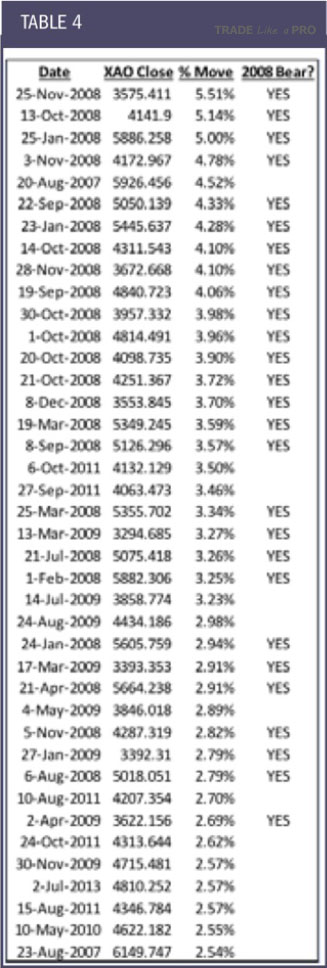

В таблице 2 (в конце статьи) приведены 40 худших дней для индекса всех обыкновенных акций (XAO) Австралийской фондовой биржи, где “YES” («Да») означает то же самое, что и для S&P500, о чем уже упоминалось ранее. Для индекса всех обыкновенных акций Австралийской фондовой биржи 9 из 10 худших дней и 15 из 20 худших дней произошли во время медвежьего рынка в 2008 году. Теперь давайте посмотрим на то, когда происходили лучшие дни. 10 из 10 лучших дней и 16 из 20 лучших дней за тот же десятилетний период произошли во время, как вы догадались, медвежьего рынка в 2008 году! Это же не сильно отличалось и для индекса всех обыкновенных акций Австралийской фондовой биржи, где 9 из 10 лучших дней и 17 из 20 лучших дней произошли во время медвежьего рынка в 2008 году!

Это довод, чтобы развенчать миф о «постоянной торговле на рынке». Давайте опровергать его дальше. Проследуем нескольким торговым дням в течение месяца в период, оговоренный Fidelity на его флаере. 29-го сентября 2008 года, в 3-й худший день S&P500 в течение 10-летнего периода, индекс снизился на -8,81%. 30-го сентября на следующий день, в 8-й лучший день, индекс поднялся на 5,42%. 2-го октября, два дня спустя, в 25-й худший день, индекс понизился на -4,03%. 6-го октября, спустя два торговых дня, в 27-й худший день, индекс понизился на -3,85%. 7-го октября, на следующий день, в 9-й худший день, индекс понизился на -5,74%. 9-го октября, два дня спустя, в 4-й худший день, индекс понизился на -7,62%. 13-го октября, спустя два торговых дня, в 1-й лучший день, индекс повысился на 11,58%. 15-го октября, два дня спустя, в 1-й худший день, индекс понизился на -9,03%. 16-го октября, на следующий день, в 17-й лучший день, индекс повысился на 4,25%. 20-го октября, спустя два торговых дня, в 10-й лучший день, индекс повысился на 4,77%. 22-го октября, два дня спустя, в 8-й худший день, индекс понизился на -6,1%. 28-го октября, спустя четыре торговых дня, во 2-й лучший день, индекс повысился на 10,79%. Обратите внимание, что двумя самыми крупными движениями с величиной более 10% в течение всего 10-летнего периода были дни подъема, а не падения цены, и они произошли в самом худшем месяце в течение 10 лет, когда суммарная величина ценового движения снизилась на -22,48%!

Это очевидно доказывает, что лучшие и худшие дни происходят в одних и тех же рыночных условиях и, следовательно, в непосредственной близости друг от друга; это означает, что невозможно пропустить ТОЛЬКО лучшие дни, если пытаться торговать на рынке, не пытаясь избегать большинства худших дней. Таким образом, если мы будем пропускать лучшие дни, как предполагает флаер Fidelity, то мы также будем пропускать и худшие дни, и это на самом деле будет приводить нас к лучшему результату, а не к худшим результатам, как мы предполагаем!

Миф заключается в том, что результат, который выдвигает Fidelity касательно того, что случилось бы с доходностью, если пропускать лучшие дни, просто невозможно достичь – инвестор не может пропустить только лучшие дни, не пропустив вместе с ними и худших дней.

Это на самом деле является превосходным примером для того, чтобы делать в корне противоположное тому, что пытается пропагандировать Fidelity – на самом деле инвестор должен планировать свою торговлю на рынке, а не быть в рынке постоянно, торгуя во всех рыночных условиях! Либо Fidelity прекрасно знает об этом и решила не предоставлять всех данных о худших днях, что явно нечестно и вводит в заблуждение, или же она не знает и, следовательно, не в состоянии сделать простого исследования, которые мы предоставили в данной статье. Что и требовалось доказать! Это грубая дезинформация, проведенная компанией Fidelity, которая, несомненно, должна была знать приведенные выше данные о находящихся в совместном использовании характеристиках и возможностях ее исследовательских групп – тех же самых групп, которым поручено делать углубленные исследования с целью выбора, какие акции будут входить, а какие нет в их активы паевых инвестиционных фондов. Или это только их отдел маркетинга, финансируемый сборами, взимаемыми с инвесторов, умышленно не предоставляет данные о худших днях с целью исказить сообщение о «постоянном присутствии» в рынке в свою пользу?

Если только, конечно, Fidelity не предполагает, что инвестор-дилетант, торгующий на рынке по совместительству, ТО И БУДЕТ ДЕЛАТЬ, что пытаться входить или выходить из рынка ежедневно. Конечно, она знает, что есть и другие способы, в которых может быть задействовано планирование, чтобы находиться или не находиться в рынке в течение многих недель или даже месяцев.

Здесь заложен глубокий принцип того, что наиболее важная задача для увеличения активов любого инвестора, работающего на любом таймфрейме, состоит в том, чтобы гарантированно пропускать худшие дни на рынке. В действительности, данные показывают, что если инвесторы целенаправленно стремятся упустить лучшие дни, они на самом деле достигают своей цели путем упущения и худших дней и довольно существенно увеличивают свой доход. Парадокс! И таких много на рынке, показывающих, что истина является полной противоположностью того, что предлагает Fidelity, что и простая логика без дальнейшего исследования была бы принята как истина. Fidelity утверждает, что инвесторы НЕ ДОЛЖНЫ УПУСКАТЬ ЛУЧШИХ ДНЕЙ. Когда, на самом деле, цель, которую преследуют инвесторы, заключается в том, чтобы делать в корне противоположное: делать всё возможное, чтобы ГАРАНТИРОВАННО ПРОПУСТИТЬ ЛУЧШИЕ ДНИ, что также приведет и к упущению худших дней! Это рыночный принцип: все инвесторы должны использовать его, начиная прямо с этого дня. Я желаю вам последовательного и объективного активного инвестирования.

В процессе торговли на рынке невозможно пропустить ТОЛЬКО лучшие дни, не упуская также и самых худших дней.

Автор: Гэри Стоун,учредитель Share Wealth Systems

piter1777, опубликовал запись 7 лет назад.

С момента публикации зафиксировано 1186 просмотров.

Сейчас эту запись просматривает 1 незарегистрированный пользователь.

|

|